相続争いは身近な問題です

相続トラブルは意外と身近で起こっている!?

相続税対策において、相続税の納税額を抑えること以外に大事なこともあります。それは、「相続」が「争族」にならないように配慮することです。

しかし、争いの防止と言ってもピンとこない方のほうが多いかも知れません。

『うちは家族全員仲がいいから争いになる心配なんてないよ』

『うちには争いになるほどの財産はないから大丈夫かな』

と思っている方もいるでしょう。

しかし、遺産相続についての話し合いは亡くなってから行われるのです。

生前であれば、争いがあっても財産の持ち主であるあなたが諫める事ができるでしょう。しかし、遺産をめぐって争いになった時にあなたはもうそこにいないのです。

そして、遺産をめぐる争いは資産家にばかり起こるわけではありません。むしろそれほど資産が多くない家庭の方が争いになる可能性が高いのです。

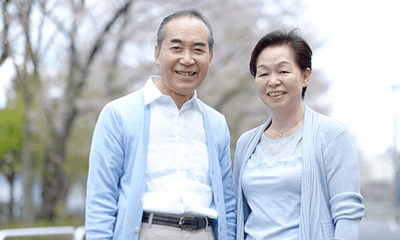

相続トラブルに関する件数は、ここ10年で約3割増

相続税対策において、相続税の納税額を抑えること以外に大事なこともあります。それは、「相続」が「争族」にならないように配慮することです。相続は、誰にでも必ず起こる出来事になります。ここ数年の司法統計では、家庭裁判所における相続関係相談件数は16万件前後発生していますし、遺産分割調停新受件数も右肩上がりです(上の図参照)。今後、課税対象となる被相続人数は年を追うごとに増えているため、家庭裁判所への相続相談件数は今後も増えていくでしょう。

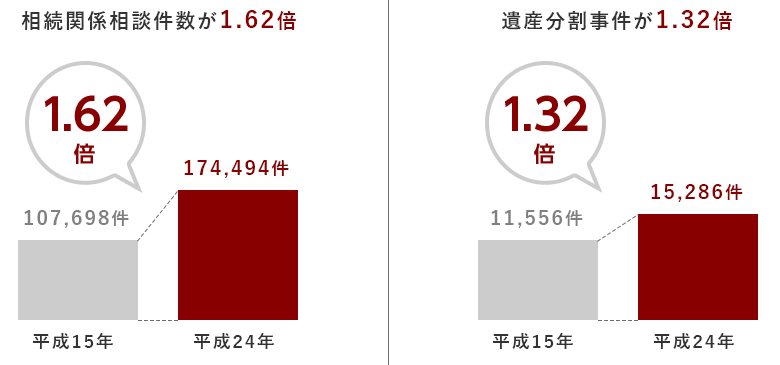

争い全体の約90%が遺産総額1億円以下、70%が5千万円以下

上の図は、家庭裁判所で調停が成立した、または認容審判があった遺産分割事件(遺産分割調停・審判)の、遺産額別の割合を示したものです。ご覧の通り、全体の約3分の1を遺産額1,000万円以下の事件が占め、全体の4分の3以上を遺産額5,000万円以下の事件が占めています。

相続人同士の関係も、相続開始前から揉めていたというケースは少なく、むしろ以前は仲の良い兄弟だった、というケースも少なくありません。

しかし仲の良かった兄弟でも、いざ財産を目の前にするとどうしても人間の本音の部分が出てきてしまうものです。

私は実家によく顔を出して親の面倒を見ていたから多めにもらいたい、と主張するぐらいであればまだいい方です。

本来部外者であるはずの子供の夫や妻などが出てきて話がこじれることもさほど珍しいことではありません。

遺産をめぐって調停や審判に持ち込まれる件数は、相続の発生数全体からすればわずかです。しかし数字には現れませんが、調停や審判まではいかないものの、相続をきっかけに関係がこじれてしまったというケースは、かなりの数になると思われます。

もちろん、遺産額が多くなるほど絶対数が少なくなるので、これを見て『財産が少ない方が揉める』とまでは言えませんが、少なくとも、遺産の額に関わらず揉める可能性は大いにある、という事は理解していただけると思います。

遺産争い増加の原因1平成27年の法改正により、相続税の発生率が大幅に増えました

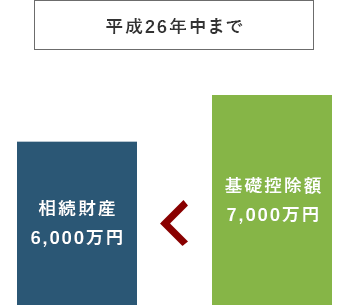

相続税の基礎控除について、これまでの「5,000万円+1,000万円×法定相続人」から、「3,000万円+600万円×法定相続人」となり、従来であれば法定相続人が1名の場合、保有資産が6,000万円を超える場合のみ相続税の納税が必要でした。

現在では、同じケースで『基礎控除後の相続資産が3,600万円あれば、原則として納税が必要』になります。

自宅を所有し、老後資金の預貯金として2,000万円~3,000万円程度があれば、3,600万円は簡単に超えることが予想されます。

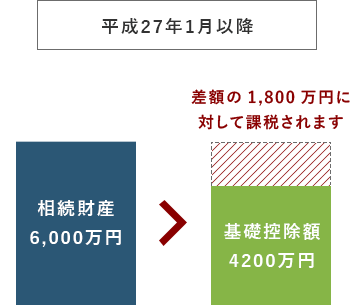

法定相続人2人(配偶者と子供1人)、6,000万円の相続財産を相続する場合、法改正前は相続税は不要でしたが、平成27年1月以降、相続税180万円が必要となりました。

相続財産が基礎控除額より小さいため、相続税は不要

5,000万円+法定相続人(2人)×1,000万円

=7,000万円

相続財産が基礎控除額を1,800万円上回るため180万円の相続税が必要

3,000万円+法定相続人(2人)×600万円

=4,200万円

課税所得900万円×税率10%×2(人)

=180万円

平成27年の法改正により、相続税の発生率が大幅に増えました

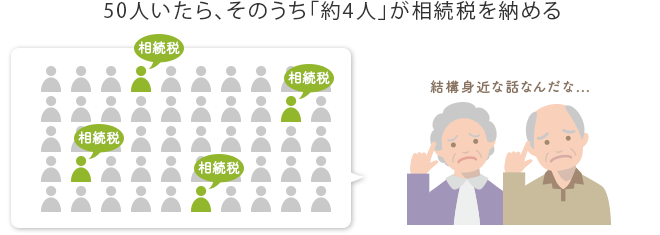

死亡者数に対する相続税の課税件数の割合をみた場合、平成28年では8.1%となっており、約12人に1人の割合で相続税を納めている計算となります。平成26年では4.4%で約22人に1人の割合であったが、平成27年以降は相続税の基礎控除額が縮小されたことで、課税される人の割合が増加しました。

| 死者数 | 相続税の課税件数 | 相続税の課税があった被相続人の割合 | |

|---|---|---|---|

| 平成26年 | 1,273,004人 | 56,239人 | 4.4% |

| 平成27年 | 1,290,444人 | 103,043人 | 8.0% |

| 平成28年 | 1,307,748人 | 105,880人 | 8.1% |

※(国税庁「相続税の申告状況について」・死者数は「厚生労働省「人口動態統計」より)

相続税をシミュレーションしてみましょう

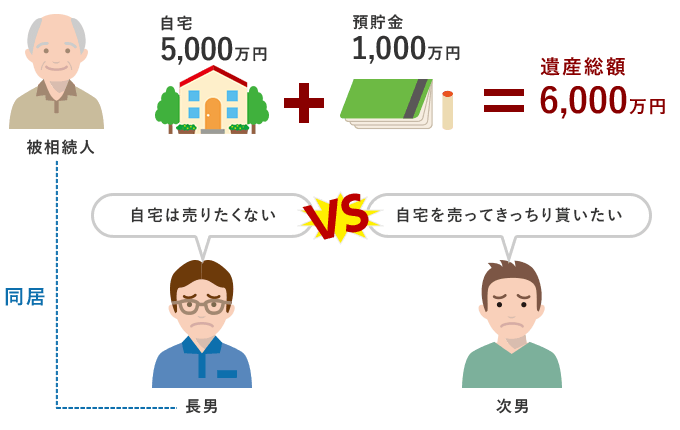

遺産争い増加の原因2不動産が争いの原因になる

国税庁のデータによると、相続財産で最も多いのは下記になります。

- 土地

- 現金・預貯金

- 有価証券

現在、財産の大部分が、現金よりも土地となっている方が多くいらっしゃいます。

相続財産の多くが土地であるケースは、実は最も注意が必要です。

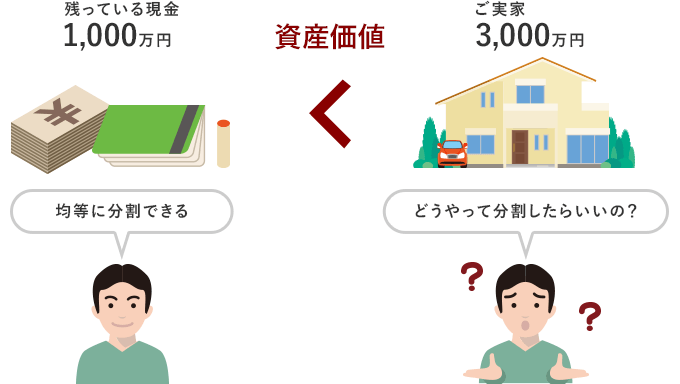

相続財産の大部分が現金であれば、相続人同士で平等に分けられますが、土地の場合は、そう簡単にはいきません。

また不動産しかない場合、売却すれば売却代金を相続人同士で分割することはできますが、代々受け継がれてきた不動産等の場合、なかなか売却に踏み切ることは難しいこともあるでしょう。

一方、相続人全員での共有名義にした場合、不動産の管理等をめぐって共有している相続人同士でもめてしまうことがあります。

また、共有名義にした相続人が亡くなれば、今度はその相続人の相続人の名義も入り、どんどんと共有する名義人の数が増えていきます。

そして、後々この不動産を売却や賃貸する場合には、共有している相続人全員の合意が必要となることもあるので、非常に面倒なことになります。

相続争いは誰が何を相続するかという相続分で揉める場合がほとんどです。

相続する財産が現金のみであれば、分割もそう難しくありません。

しかし、不動産の場合には簡単に分割することが出来ず相続争いに発展するというケースが考えられます。

相続資産のうち、不動産が占める割合は約43%

相続税の申告が必要な方のうち相続財産に占める不動産(土地+家屋)の割合は43.3%(国税庁:平成27年の相続税の申告状況)。単純に考えれば、相続人が3人以上いると平等に分割できないことで悩むことになります。裁判になったうち、遺産の中に不動産を含んでいた件数は85%にもなります。

1. 誰が取得するかでもめる

遺産の中に不動産が含まれている場合、その不動産を誰が相続するかでもめることが多いです。相続財産が現金や預貯金なら、単純に1円単位まで分割することができるので、相続人の頭数で割ることなども簡単ですが、不動産はそうはいきません。

不動産は現金のように分割できないので、基本的には1人の相続人が単独で取得することになりますし、そうだとすると、誰が取得するのかという問題が起こります。

複数の相続人が1つの不動産の取得を望んだ場合にも争いになりますし、1人が取得を望むケースでも、不動産は通常高額なので、他の相続人との間で相続分の不均衡が起こってしまい、やはり争いになることが多いです。

また、自宅などの住居があると、そこに住み続けたい人、売却・賃貸したい人など、相続人同士で希望は異なり、なおさら争いになりやすいです。

このようなことから、不動産があると、まずは「誰が取得するか」ということでもめてしまいます。

2. 代償金の支払ができなくてもめる

不動産を誰か1人だけが相続することになると、その人が他の相続人に対して代償金を支払わなければならないことがあります。

不動産の相続をする場合、不動産は通常高額なので、1人だけが相続するとその人の取り分が大きくなりすぎて、他の相続人との間で不均衡が起こってしまうことが多いからです。

この代償金について争いが生じることも多くあります。

たとえば、相続財産として3000万円の不動産と600万円の預貯金があり、相続人は長男、次男、三男の3人というケースを考えてみましょう。

この場合、もともとの法定相続分は、3人ともそれぞれ1200万円ずつ(3分の1)です。しかし、長男が3000万円の不動産を相続して、次男と三男が300万円ずつ預貯金を相続するとなると、長男の取り分が他の2人よりも2700万円も高くなって、かなり不公平になっていることがわかります。

この不公平を解消するためには、不動産を相続する人が代償金を他の相続人に支払わなければいけません。長男が弟2人にそれぞれ代償金として900万円払えば、長男の取り分は3000万円-1800万円=1200万円、次男と三男の取り分はそれぞれ300万円+900万円=1200万円で、公平になります。

ところが、そもそも代償金の金額をいくらにするかということも当然争いの原因になりますし、長男がこの代償金の支払をしない(できない)ことで問題が発生するケースも多いです。

また、その不動産が実家・自宅であり、長男がもともと親と同居していてその不動産に居住している場合などには、長男が相続出来ないと住居を失ってしまうことにもなりかねず、大きな問題になります。

このように、不動産の遺産相続があると、代償金に関連したトラブルがよく発生します。

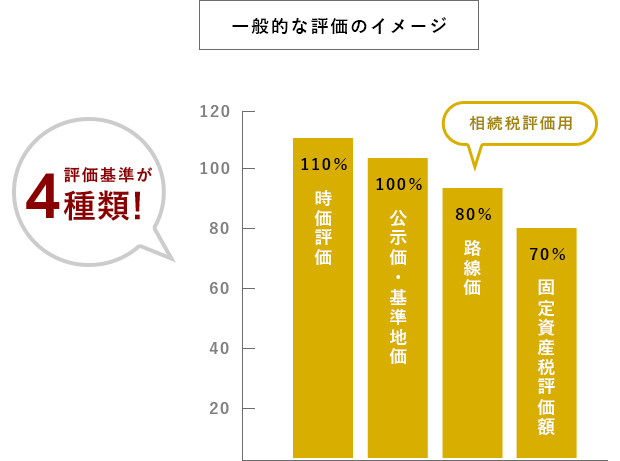

3. 不動産の評価方法でもめる

不動産は、現金や預貯金などと違い、評価方法が4種類もあるという特殊な資産です。遺産分割の際には、通常「時価」を使いますが、この「時価」がくせ者で、明確な価格をつけることが非常に難しいです。

同じ土地について、同時に複数の不動産業者に査定を依頼したら、数百万円以上の差が発生することも普通にあります。結局、代償金を支払う側は安い方の金額を主張するでしょうし、支払いを受ける側は高い方の金額を主張するでしょう。

さらに、不動産には「相続税路線価」による評価方法もあります。これは、相続税の計算をする際に使う計算方法ですが、遺産相続時にこの評価方法を採用することもあります。これによると、時価より低い価格になるので、支払いをする側にとっては有利です。このように、不動産の評価方法で意見が合わず、遺産相続の際のトラブル要因となります。

財産の分割がうまくいかないことのデメリット

-

遺産分割協議書が作成できないため、故人の預貯金をおろせない

-

土地や建物の名義変更ができない

-

分割できた時だけに受けられる特例が受けられないため、納税額が増える

-

裁判になった場合、弁護士費用などがかかる

分割がうまくいかないと・・・

財産の分割がスムーズにいかないことで、結果として家族全員が精神的に疲れ切ってしまい、申告・納税期限までに納税ができなかったために、支払う相続税が増えてしまう可能性もあります。

相続税の支払いは、基本的には「現金」です。

財産の大部分が土地や家で、現金が不足している場合、相続税を支払うために、長年住み続けた大切な家を手放さなければいけないという事態が起きてしまうこともあります。

税理士に依頼するメリット

相続争いをしたくないなら、相続専門税理士へ

これまで説明してきたように、相続でもっとも避けたいのが「相続争い」です。

たとえどんなに節税ができたとしても、兄弟姉妹や親族の間で争いになっては元も子もありません。また、遺産額が少なければ争いは起こらないというものでもありません。

「争族」にならないためには、プロの知識と実績を持つ専門家に依頼するのが何より確実な方法と言えます。

相続専門の税理士なら、相続税のことだけでなく相続全般のことに対応してくれるのでより安心です。

相続争いを防ぎ、円満な相続ができる

相続対策で気をつけなければならない点は「相続争い」を防ぐことです。

相続を機に仲の良かった兄弟姉妹間で相続争いが起きてしまい、それ以降、親戚付き合いもなくなってしまったというケースや相続人関係が複雑で話し合いがしにくいケースなどがあります。

このようなことがないための対策も必要です。節税ももちろん大切ですが、それ以前に「相続争い」を防ぐことが重要なのです。

手間、時間の削減

これが自分で行うのであれば、大変な手間になるところを、税理士が代わりに代行してくれるのです。

相続税の申告になれている税理士でも、たくさんの時間がかかります。自分で申告をする場合には、倍以上の時間がかかると思います。ましてや、お仕事している人なら仕事後や休みを削って行いますので、やはり時間がかかります。税理士に代行することによって、大部分の手間は省けることになります。

相続は膨大な書類が必要で、中には厚さ10センチ~30センチもの書類が必要になるケースもあるのです。

税理士に依頼すれば、その点書類集めも非常に楽になります。

代行してくれますし、他にも必要な書類があったらすべてもれなく教えてくれますので、何度も役所に行く手間が省けます。

節税の検討

相続税の申告において、最も重要なのは「財産評価」です。

被相続人が亡くなった時点でどれだけの財産を所有していたかにより、相続税が大きく変わってきます。その財産がいくらの価値があるのか評価するのが「財産評価」です。

財産評価は、財産の種類によって異なり、相続税法と国税庁の財産評価基本通達によって評価されます。財産が預貯金だけなら残高などを確認すればよいのですが、自宅の不動産などがある場合が多いです。

不動産の評価は、難しく自分で評価すると評価額が高くなったりして間違うこともあります。税理士に依頼した場合に、その不動産の特有の減額要素などを検討して、評価額を下げることも可能です。土地など不動産を複数お持ちの場合は税理士に相談した方がよいかと思います。

そのほかにもご自宅の土地の評価を大幅に下げる「小規模宅地等の評価減の特例」や配偶者が相続した場合に相続税額を控除する「配偶者の税額軽減」などの特例も検討してもらえます。

他の専門家への取次も税理士にお願いできる

当事務所は、司法書士・土地家屋調査士・弁護士とも連携しておりますので、当事務所から各種必要な手続きをお願いすることができます。

相続税申告はもちろん、多くの税務案件を各士業と連携しご依頼を受けておりますので、チームプレイも大変よく機能しています。

相続放棄や土地の財産評価などの各種手続きに、いろいろなつながりを利用して的確な処理を行います。

- お仕事の後でも間に合います

- 相続に関するお悩み、お気軽に相談ください